Il bilancio al 30 giugno 2012 della società “Parma Football Club Spa” si è chiuso con una perdita di € 2.467.709 con un valore della produzione record di € 101,5 milioni, che registra un incremento di € 18,4 milioni (+22,1%), grazie soprattutto alla plusvalenza di € 17.500.000 realizzata con la cessione di Giovinco alla Juventus. Tale plusvalenza, da sola, rappresenta il 17,2% del valore della produzione 2011/12 del Parma.

Il bilancio al 30 giugno 2012 della società “Parma Football Club Spa” si è chiuso con una perdita di € 2.467.709 con un valore della produzione record di € 101,5 milioni, che registra un incremento di € 18,4 milioni (+22,1%), grazie soprattutto alla plusvalenza di € 17.500.000 realizzata con la cessione di Giovinco alla Juventus. Tale plusvalenza, da sola, rappresenta il 17,2% del valore della produzione 2011/12 del Parma.

L’operazione Giovinco.

Il vantaggio economico netto della vendita di Giovinco alla Juventus non è rappresentato dalla sola plusvalenza, ma dalla plusvalenza al netto degli oneri sostenuti. Infatti, per quanto riguarda l’operazione Giovinco, il Parma nel 2010/11 pagò il prestito del calciatore per la cifra di € 1 milione, in seguito ha riscattato la metà del cartellino per € 3 milioni, stimando il valore dello stesso cartellino per € 6 milioni complessivi. Di conseguenza, il Parma ha messo a bilancio tra le immobilizzazioni immateriali la cifra di € 6 milioni e ha registrato un debito da compartecipazione per € 3 milioni. Alla chiusura dell’esercizio 2011/12, Giovinco è stato ceduto alla Juventus per la cifra di € 22 milioni; essendosi accumulati ammortamenti per 1,5 milioni, il valore contabile residuo è diventato di € 4,5 milioni e ha permesso una plusvalenza di € 17,5 milioni. Tuttavia il meccanismo della compartecipazione ha comportato anche l’eliminazione del debito da compartecipazione per € 3 milioni e la registrazione di un onere da compartecipazione per € 8 milioni. In sintesi dal punto di vista finanziario il Parma incassa € 11 milioni e ne spende € 4 milioni (€ 1 milione per il prestito e € 3 milioni per la compartecipazione) e dal punto di vista economico perviene ad un beneficio netto di € 7 milioni, perché ha registrato una plusvalenza di € 17,5 milioni e ha sostenuto costi per l’acquisto temporaneo per .€ 1 milione, ammortamenti per € 1,5 milioni e oneri da compartecipazione per € 8 milioni. Alla fine dell’operazione aspetto finanziario ed economico coincidono, registrando entrambi lo stesso beneficio di € 7 milioni. A volte il meccanismo della compartecipazione può trarre in inganno, perché crea “volume”.

La Gestione Sportiva.

Dal punto di vista sportivo, la stagione 2011/12 ha visto la squadra conseguire l’ottavo posto nel campionato di serie A. Tale risultato è stato giudicato molto soddisfacente e l’auspicio da parte degli Amministratori è che si possa ripetere.

La società è dotata di un’importante struttura per la gestione del settore giovanile e annualmente vi investe notevoli risorse finanziarie. Non a caso i costi capitalizzati per il settore giovanile ammontano a € 3,4 milioni.

Il Gruppo.

“Parma Football Club Spa” rientra nel perimetro di consolidamento del bilancio consolidato redatto da parte della società controllante “Eventi Sportivi S.p.A.”.

Gli amministratori evidenziano che i rapporti intrattenuti con la società controllante Eventi Sportivi SpA sono sia di natura finanziaria che commerciale e sono intrattenuti a normali condizioni di mercato.

La continuità aziendale.

La società di revisione PricewaterhouseCoopers S.p.A., nella sua Relazione, ha rilevato, al punto 4, quanto esposto dagli Amministratori nella Relazione sulla Gestione a proposito di “possibili tensioni di liquidità”, di natura temporanea, che potrebbero manifestarsi nell’esercizio successivo. Pertanto hanno scritto che nonostante le possibili tensioni di liquidità, il bilancio d'esercizio è stato redatto nella prospettiva della continuità aziendale, perché gli amministratori hanno ricevuto conferma, da parte del socio unico, dell'impegno a supportare dal punto di vista patrimoniale e finanziario la società, per l’adempimento delle obbligazioni. A conferma di ciò, il socio unico ha formalizzato, in data 7 novembre 2012, con apposita Assemblea, il proprio impegno, almeno fino al 31 dicembre 2013.

Le tensioni di liquidità potrebbero dipendere dal capitale circolante netto negativo per circa € 76 milioni. L’attivo corrente non riesce s far fronte al passivo corrente.

Il Patrimonio Netto.

Il Patrimonio Netto è positivo per € 26,5 milioni e riesce a finanziare il 15,3% dell’attivo.

Rispetto all’esercizio precedente si registra una diminuzione di € 2,5 milioni, causata dalla perdita di esercizio. Essendo positivo, il Patrimonio Netto è conforme a quanto richiesto dall’indicatore 2) del Fair Play Finanziario.

La Posizione Finanziaria Netta.

La posizione finanziaria netta è negativa per € 39,2 milioni e risulta in lieve miglioramento rispetto all’esercizio precedente.

I Debiti verso banche, al 30 giugno 2012 ed al 30 giugno 2011, ammontano rispettivamente a € 6,2 milioni e € 8,3 milioni. Esiste un debito verso l’ ICS Istituto per il Credito Sportivo per anticipazione cessione crediti Lega Nazionale Professionisti per € 2,5 milioni, per crediti relativi ai contratti scadenti nella stagione 2011/2012, derivanti dalla campagna trasferimento calciatori effettuata nella Stagione Sportiva 2010/2011. L’esposizione verso il Montepaschi Siena è di 1,7 milioni, di cui € 1,5 milioni per anticipo crediti.

I Debiti verso altri finanziatori, al 30 giugno 2012 ed al 30 giugno 2011, ammontano rispettivamente a € 20,4 milioni e € 22,3 milioni. Trattasi di incassi relativi agli anticipi ricevuti da Monte Paschi Siena leasing e factoring S.p.a e da Ifitalia S.p.a. per cessioni crediti.

I debiti finanziari verso la controllante si riferiscono ai seguenti finanziamenti: € 10.070.000 infruttifero di interessi; € 2.960.000 fruttifero di interessi.

Ai fini del Fair Play Finanziario bisogna considerare anche il saldo tra crediti e debiti verso società di calcio. I crediti verso enti settore specifico ammontano a €. 29.260.387 e i debiti verso enti settore specifico ammontano a €. 20.430.281, con una differenza di €. 8.830.106.

In definitiva, la posizione finanziaria, ai fini del Fair Play Finanziario, è negativa per € 17,3 milioni, ma è abbondantemente inferiore ai ricavi, come richiesto dal Regolamento stesso.

Altri Debiti.

I Debiti verso il personale ammontano a € 7.242.222 (€ 4.910.988 nel 2010/11) e rappresentano il 16,8% del costo del personale.

I Debiti tributari, al 30 giugno 2012 ed al 30 giugno 2011, ammontano rispettivamente a € 12 milioni e € 7,3 milioni. Per quanto riguarda i contenziosi di natura fiscale attualmente in essere, gli amministratori ritengono ragionevolmente certo, in base anche al parere del proprio consulente in materia, che a seguito della risoluzione degli stessi non debbano generarsi passività di rilievo per la società.

Infine, esistono numerosissimi contenziosi di varia natura, alcuni relativi a ex calciatori come Djetou, altri con società di Calcio come Manchester City per Bojinov e Wolfsburg per Zaccardo.

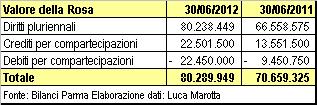

Il Valore della Rosa.

Il valore contabile netto dei diritti pluriennali alle prestazioni dei calciatori è pari a € 80,2 milioni e risulta aumentato di € 13,7 milioni. La variazione è dovuta ad investimenti per € 51,6 milioni, a cessioni per un valore contabile residuo di € 18,5 milioni e ad ammortamenti per € 19,4 milioni.

L’acquisto più oneroso è stato quello di Pabon Mauricio Dorlan per € 4.009.900 dall’Atletico National, seguito da Portin Jonas per € 4 milioni dal Padova..

Sebastian Giovinco è stato ceduto per 22 milioni alla Juventus e ha fruttato una plusvalenza di € 17,5 milioni, essendo il valore contabile residuo pari a € 4,5 milioni. Fabio Borini è stato ceduto alla Roma per € 4,6 milioni, realizzando una plusvalenza di € 3.342.840.

Il Parma fa largo ricorso alla pratica della compartecipazione.

I crediti per compartecipazione ex art. 102 bis NOIF ammontano a € 22,5 milioni e riguardano circa 30 calciatori. I debiti per compartecipazione ex art. 102 bis NOIF ammontano a € 22.450.000 e riguardano circa 20 calciatori.

Poiché crediti e debiti da compartecipazione si equivalgono, il valore contabile della rosa ammonta a € 80,3 milioni.

La Gestione Economica.

Il valore della produzione, pari a € 101,5 milioni, aumenta del 22%. I costi della produzione, pari a € 87,8 milioni, aumentano in misura meno che proporzionale, ossia solo del 4%. Il problema è che esiste un’eccessiva dipendenza dalle plusvalenze.

I Ricavi delle vendite e delle prestazioni sono pari a € 3.879.666 e si riferiscono ai ricavi conseguiti dalla vendita dei biglietti e degli abbonamenti. Nel 2010/11 erano pari a € 3.823.554. L’incidenza di tali ricavi sul valore della produzione è del 3,8%.

I Proventi televisivi ammontano a € 29.767.302, aumentano di € 1.847.442 ed incidono sul valore della produzione per il 29,3%.

Le Plusvalenze per cessioni diritti pluriennali alle prestazioni dei calciatori toccano la cifra record di € 53.448.451. Nel 2010/11 erano pari a € 37.184.225 e registrano pertanto un aumento di € 16.264.226. L’incidenza sul totale dei ricavi è del 52,7%. Più della metà dei ricavi deriva dalle plusvalenze e la plusvalenza di Giovinco è stata la maggiore.

Il costo del personale, pari a € 43 milioni, registra un aumento del 12,83% rispetto all’esercizio precedente. Il rapporto tra costo del personale e valore della produzione è pari al 42% e rientra nei parametri del Fair Play Finanziario. L’incidenza del costo del personale sui costi della produzione è del 49%.

Il Player Trading.

La gestione economica annuale relativa ai diritti alle prestazioni pluriennali dei calciatori è positiva e riesce a produrre dei profitti in grado di sopperire alla gestione operativa. Non a caso l’incidenza delle plusvalenze sul valore della produzione supera il 50%.

Gli ammortamenti dei diritti calciatori sono pari a € 19,4 milioni, rimanendo sostanzialmente invariati. Le minusvalenze sono comprensive dei premi di valorizzazione per € 1,9 milioni. La minusvalenza più elevata è stata quello di Bojinov per € 760 mila.

Tra i proventi da compartecipazione spicca Fabio Borini per € 3 milioni. Tra gli oneri da compartecipazione spicca Sebastian Giovinco per € 8 milioni.

Il punto di pareggio.

Il Parma non ha problemi per quanto riguarda il requisito del break-even richiesto dal Fair Play Finanziario. Il risultato prima delle imposte al 30 giugno 2012 è positivo per € 84 mila. Nell’esercizio precedente era positivo per € 2,2 milioni e, al 30 giugno 2010, era negativo per € 777 mila. Per avere un risultato prima delle imposte molto negativo bisogna risalire al 30 giugno 2009 quando, a causa della serie B, fu negativo per € 9,9 milioni.

Conclusioni.

Per quanto riguarda gli obiettivi da perseguire nell'esercizio 2012/2013, gli amministratori si prefiggono il raggiungimento della salvezza della squadra nella massima serie e il mantenimento dell’equilibrio della gestione finanziaria in concerto con i programmi di sviluppo sportivo della società. Per quanto riguarda il pericolo temporaneo di possibili tensioni di liquidità, sono arrivate le rassicurazioni da parte della proprietà. In definitiva, siamo in presenza di una gestione finanziaria che necessita del supporto della proprietà, ma anche di una gestione economica sostanzialmente equilibrata. Tuttavia, l’equilibrio della gestione economica si regge su ricavi, come le plusvalenze, che non hanno natura costante e non sono facilmente ripetibili. Tali ricavi dipendono, in parte, anche dall’abilità del management sportivo, dote che sembra prerogativa di quello del Parma.